ศูนย์วิจัยเศรษฐกิจและธุรกิจ SCB EIC เผยแพร่ “บทวิเคราะห์ เรื่อง SCB EIC ปรับลดประมาณการส่งออกไทยปี 2024 เหลือ 2.6% แม้ขยายตัวได้ดี 6.8% ในเดือน เม.ย.” โดยมีสาระสำคัญที่น่าสนใจ..

สัญญาณการฟื้นตัวการส่งออกดีขึ้นมากในระยะสั้น

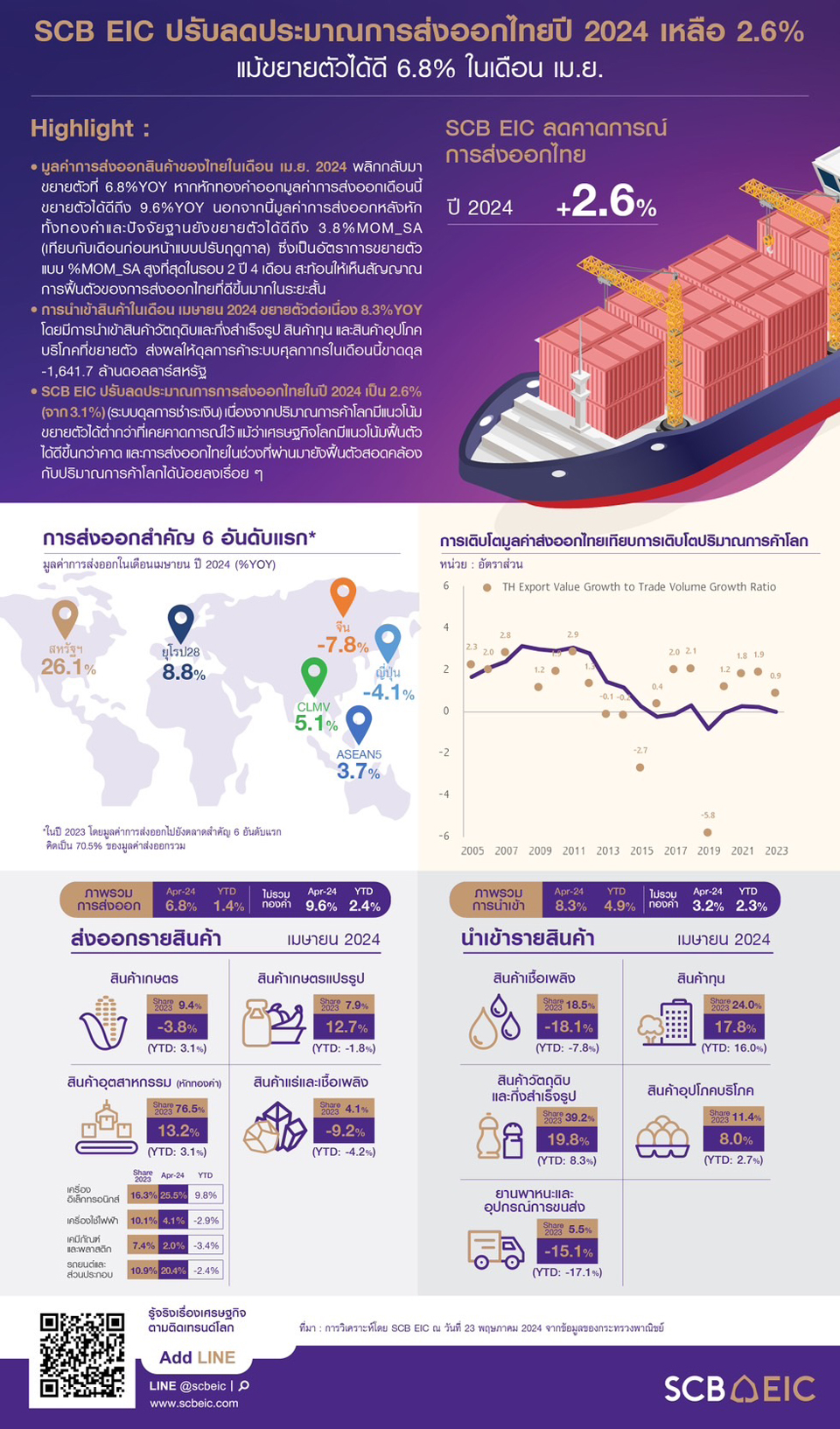

มูลค่าการส่งออกสินค้าของไทยในเดือน เม.ย. 2024 อยู่ที่ 23,278.6 ล้านดอลลาร์สหรัฐ พลิกกลับมาขยายตัวที่ 6.8%YOY (เทียบกับเดือนเดียวกันของปีก่อน) หลังจากที่หดตัว -10.9% ในเดือนก่อน หากหักทองคำออก มูลค่าการส่งออกเดือนนี้ขยายตัวได้ดีถึง 9.6%YOY นอกจากนี้ มูลค่าการส่งออกหลังหักทั้งทองคำและปัจจัยฐานยังขยายตัวได้ดีถึง 3.8%MOM_SA (เทียบกับเดือนก่อนหน้าแบบปรับฤดูกาล) ซึ่งเป็นอัตราการขยายตัวแบบ %MOM_SA สูงที่สุดในรอบ 2 ปี 4 เดือน สะท้อนให้เห็นสัญญาณการฟื้นตัวของการส่งออกไทยที่ดีขึ้นมากในระยะสั้น ในภาพรวมการส่งออกไทยในช่วง 4 เดือนแรกของปี 2024 มีมูลค่า 94,273.9 ล้านดอลลาร์สหรัฐ ขยายตัว 1.4%

การส่งออกเดือน เม.ย. 2024 ขยายตัวดีในกลุ่มสินค้าอุตสาหกรรมเกษตรและอุตสาหกรรม

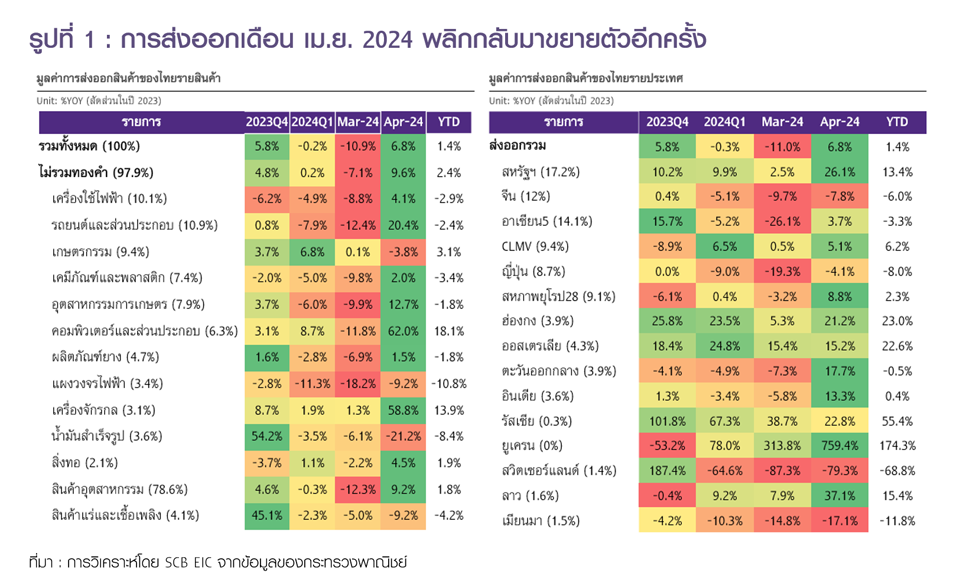

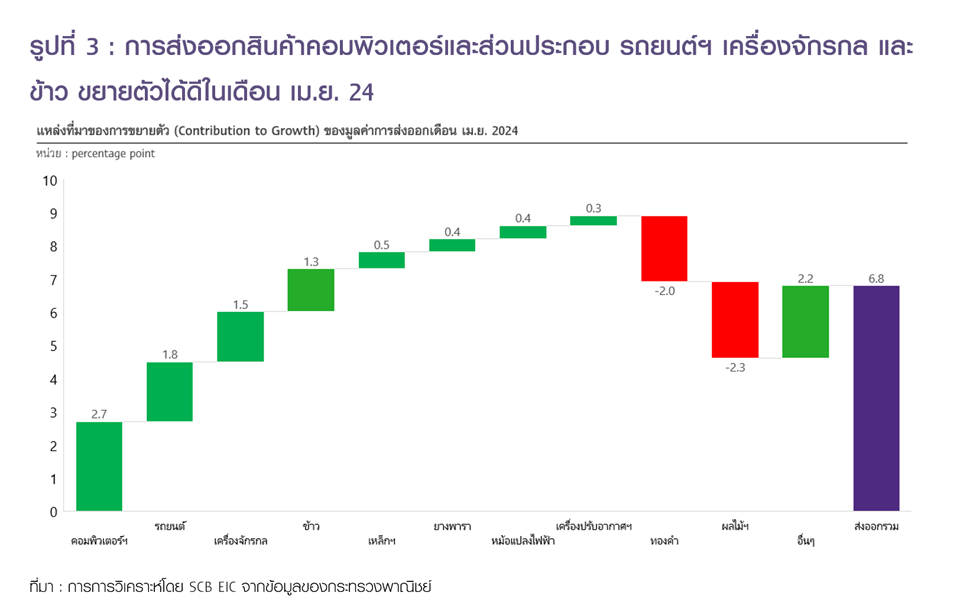

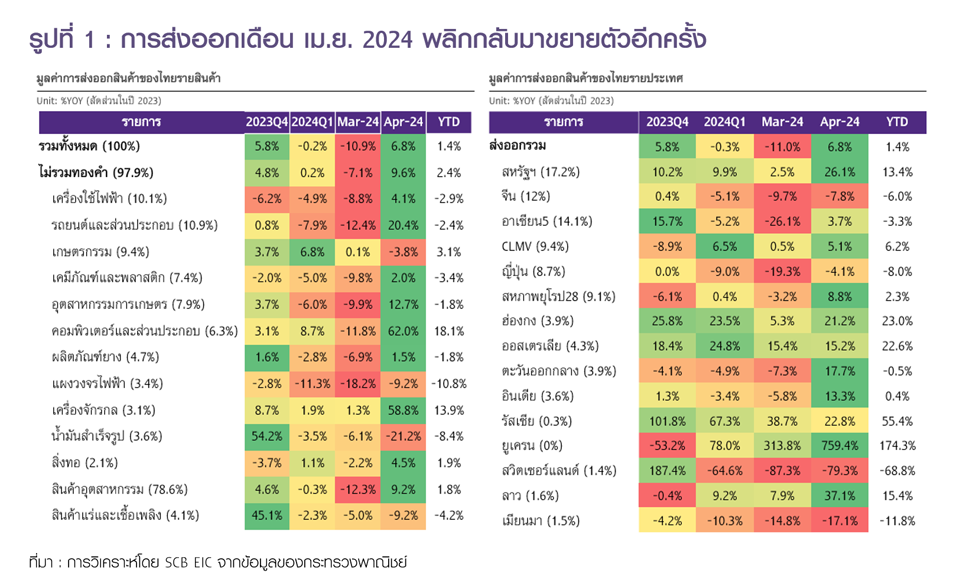

ภาพรวมการส่งออกรายสินค้าขยายตัวในบางกลุ่ม นำโดย (1) สินค้าอุตสาหกรรมเกษตรพลิกกลับมาขยายตัวที่ 12.7% หลังจากหดตัว -9.9% โดยอาหารสัตว์เลี้ยงและอาหารทะเลกระป๋องและแปรรูปเป็นสินค้าหลักที่ขยายตัว ขณะที่น้ำตาลทรายเป็นสินค้าสำคัญที่หดตัว (2) สินค้าอุตสาหกรรมพลิกกลับมาขยายตัว 9.2% จากที่หดตัว -12.3% ในเดือนก่อน โดยเฉพาะรถยนต์ อุปกรณ์และส่วนประกอบ และเครื่องคอมพิวเตอร์และอุปกรณ์ ขณะที่อากาศยาน ยานอวกาศ และส่วนประกอบเป็นสินค้าสำคัญที่หดตัว (3) สินค้าเกษตรหดตัว -3.8% จากที่ขยายตัวเล็กน้อยที่ 0.1% ในเดือนก่อน โดยเฉพาะผลไม้สด แช่เย็น แช่แข็งและแห้ง (4) สินค้าแร่และเชื้อเพลิงหดตัว -9.2% ต่อเนื่องจาก -5% ในเดือนก่อน (รูปที่ 1 และ 3)

การส่งออกเดือนนี้ขยายตัวในตลาดสำคัญส่วนใหญ่

ภาพรวมการส่งออกขยายตัวในเกือบทุกตลาดสำคัญ โดย (1) ตลาดสหรัฐฯ ขยายตัว 26.1% เร่งขึ้นจาก 2.5% ในเดือนก่อนอย่างมาก โดยการส่งออกสินค้าสำคัญ 15 ลำดับแรกของตลาดนี้ขยายตัว 13 รายการ โดยเฉพาะอาหารสัตว์เลี้ยงและเครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ ที่ขยายตัว 133.3% และ 90.8% ตามลำดับ (2) ตลาดอินเดีย พลิกกลับมาขยายตัว 13.3% จากที่หดตัว -5.8% ในเดือนก่อนหน้า โดยเฉพาะอัญมณีและเครื่องประดับที่ขยายตัว 126.2% (3) ตลาดยุโรป พลิกกลับมาขยายตัว 8.8% จากที่เคยหดตัว -3.2% ในเดือนก่อนหน้า ในขณะที่ (4) ตลาดจีน หดตัว -7.8% ต่อเนื่องจาก -9.7% ในเดือนก่อน (5) ตลาดเมียนมา หดตัว -17.1% ต่อเนื่องจาก -14.8% ในเดือนก่อน คาดว่าเป็นผลจากความขัดแย้งบริเวณใกล้เคียงกับสะพานมิตรภาพไทย-เมียนมาแห่งที่ 2 (แม่สอด) ซึ่งเป็นเส้นทางการส่งออกสินค้ามากถึง 74% ของไทยไปยังเมียนมา ที่ได้มีผลกดดันการส่งออกไปเมียนมาต่อเนื่องมาถึงเดือน เม.ย. แม้จะมีเส้นทางอื่นที่สามารถใช้เพื่อหลีกเลี่ยงปัญหาดังกล่าวได้ (รูปที่ 1)

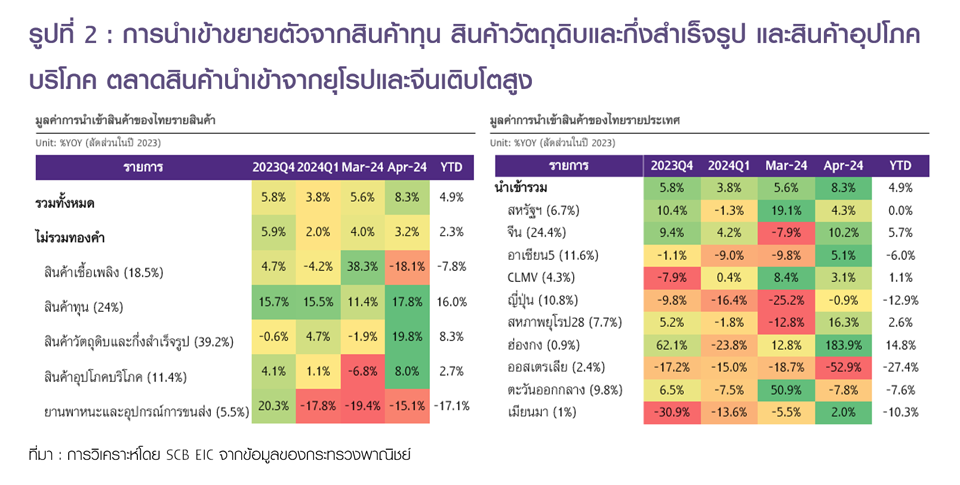

ดุลการค้าขาดดุลจากการนำเข้าวัตถุดิบและสินค้ากึ่งสำเร็จรูป สินค้าทุน และสินค้าอุปโภคบริโภคที่ขยายตัวแข็งแกร่ง

มูลค่าการนำเข้าสินค้าในเดือน เม.ย. 2024 อยู่ที่ 24,920.3 ล้านดอลลาร์สหรัฐ ขยายตัวต่อเนื่อง 8.3%YOY เทียบกับ 5.6% ในเดือนก่อน โดยสินค้าวัตถุดิบและกึ่งสำเร็จรูปกลับมาขยายตัว 19.8% สินค้าทุนขยายตัวต่อเนื่อง 17.8% สินค้าอุปโภคบริโภคกลับมาขยายตัว 8% ขณะที่สินค้ายานพาหนะและอุปกรณ์การขนส่งหดตัวต่อเนื่อง -15.1% และสินค้าเชื้อเพลิงกลับมาหดตัว -18.1.% สำหรับภาพรวมการนำเข้ารายประเทศขยายตัวจาก 3 ตลาดหลัก คือ (1) ตลาดฮ่องกง ขยายตัว 183.9% จากการนำเข้าเพชรพลอย อัญมณี เงินแท่งและทองคำ ที่ขยายตัวถึง 222.9% (2) ตลาดยุโรป กลับมาขยายตัวได้ 16.3% และ (3) ตลาดจีน กลับมาขยายตัว 10.2%

ดุลการค้าระบบศุลกากรในเดือนนี้ขาดดุล -1,641.7 ล้านดอลลาร์สหรัฐ สูงกว่าในเดือน มี.ค. 2024 ที่ -1,163.3 ล้านดอลลาร์สหรัฐ สำหรับภาพรวม 4 เดือนแรกของปี 2024 ดุลการค้าขาดดุล -6,116.9 ล้านดอลลาร์สหรัฐ (รูปที่ 2)

SCB EIC ประเมินมูลค่าการส่งออกสินค้าจะขยายตัวต่อเนื่องในปีนี้

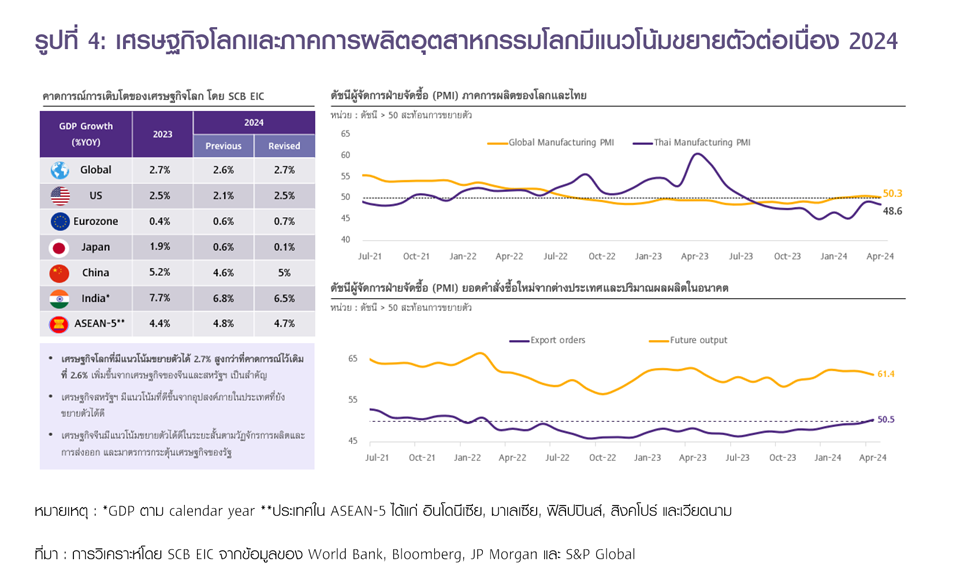

มูลค่าการส่งออกไทยทั้งปีนี้คาดว่าจะพลิกกลับมาขยายตัวได้จากแรงสนับสนุนหลายด้าน (1) เศรษฐกิจโลกที่มีแนวโน้มขยายตัวได้ 2.7% สูงกว่าคาดการณ์เดิมที่ 2.6% เพิ่มขึ้นจากเศรษฐกิจจีนและสหรัฐฯ ที่เป็นคู่ค้าสำคัญของไทย โดยเศรษฐกิจสหรัฐฯ มีแนวโน้มดีขึ้นจากอุปสงค์ภายในประเทศที่ยังขยายตัวได้ดี ขณะที่เศรษฐกิจจีนมีแนวโน้มขยายตัวได้ดีในระยะสั้นตามวัฏจักรการผลิตและการส่งออก และมาตรการกระตุ้นเศรษฐกิจของรัฐ (รูปที่ 4)

(2) ภาคการผลิตที่เกี่ยวเนื่องกับการค้าระหว่างประเทศจะกลับมามีบทบาทขับเคลื่อนเศรษฐกิจโลกมากขึ้นในปีนี้

เห็นจากดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตโลกที่อยู่เหนือระดับ 50 สามเดือนต่อเนื่องหลังจากหดตัวมานาน นอกจากนี้ ดัชนี PMI ยอดคำสั่งซื้อใหม่จากต่างประเทศ (Export order) ยังปรับเพิ่มขึ้นอยู่เหนือระดับ 50 เป็นครั้งแรกในรอบ 26 เดือนในเดือน เม.ย. นี้ ขณะที่ดัชนี PMI ปริมาณผลผลิตในอนาคต (Future output) ขยายตัวอย่างต่อเนื่องตั้งแต่ช่วงปลายปีที่แล้วแม้จะชะลอตัวลงบ้าง สะท้อนการขยายตัวของภาคการผลิตโลกในระยะข้างหน้า

(รูปที่ 4) และ (3) ราคาสินค้าส่งออกที่ดี เช่น ราคาสินค้าเกษตรมีแนวโน้มเพิ่มขึ้นตามปริมาณผลผลิตในตลาดโลก

ที่ลดลงจากภัยแล้งและนโยบายควบคุมการส่งออกสินค้าในบางประเทศ รวมถึงราคาน้ำมันที่ยังอยู่ในระดับสูงตามความเสี่ยงการโจมตีโรงกลั่นน้ำมันของรัสเซียโดยจากยูเครน สถานการณ์ความไม่แน่นอนในตะวันออกกลาง รวมถึงความต้องการใช้น้ำมันที่เพิ่มขึ้นตามแนวโน้มเศรษฐกิจโลก

ทั้งนี้มูลค่าการส่งออกในเดือน พ.ค. และไตรมาสที่ 2 มีแนวโน้มขยายตัวต่อเนื่องจากเดือน เม.ย. สอดคล้องกับข้อมูลในการแถลงการณ์ของกระทรวงพาณิชย์ที่คาดว่ามูลค่าการส่งออกจะขยายตัวได้ในเดือน พ.ค. และขยายตัวอย่างน้อย 1% ในไตรมาสที่ 2

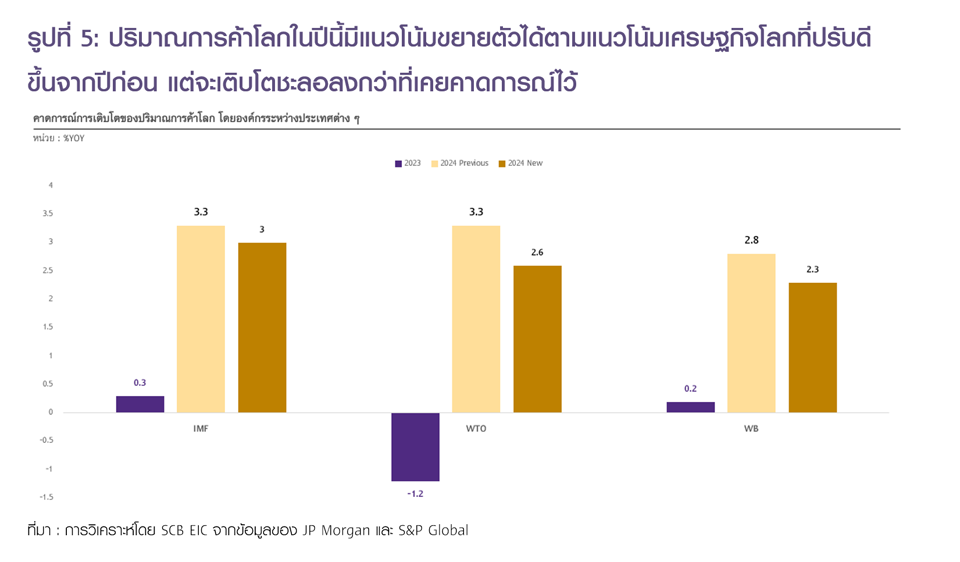

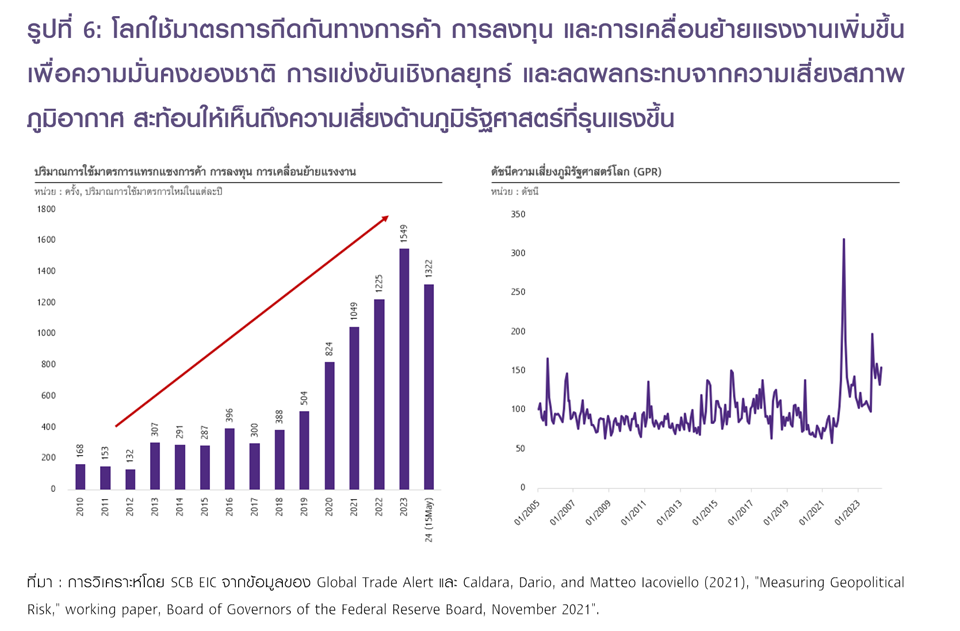

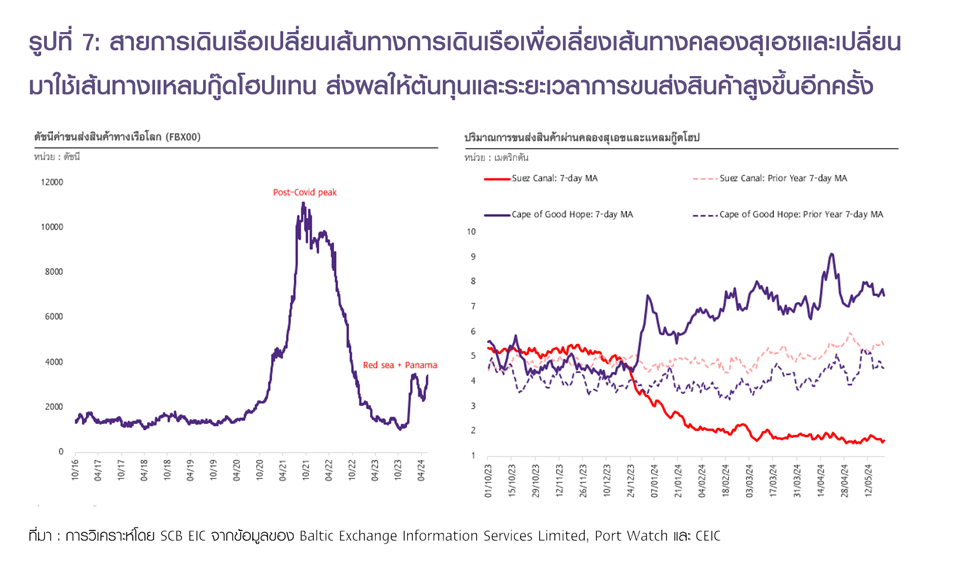

อย่างไรก็ตาม SCB EIC ปรับลดประมาณการการส่งออกไทยในปี 2024 เป็น 2.6% (จาก 3.1%) (ระบบดุลการชำระเงิน) เนื่องจากปริมาณการค้าโลกมีแนวโน้มขยายตัวได้ต่ำกว่าที่เคยคาดการณ์ไว้ แม้ว่าเศรษฐกิจโลกมีแนวโน้มฟื้นตัวได้ดีขึ้นกว่าคาด โดยองค์กรระหว่างประเทศต่าง ๆ เช่น องค์การการค้าโลก (WTO) กองทุนการเงินระหว่างประเทศ (IMF) และธนาคารโลก (World Bank) ได้ปรับตัวเลขคาดการณ์การเติบโตของปริมาณการค้าโลกในปี 2024 ลดลง (รูปที่ 5) จากปัญหาการแบ่งขั้วทางเศรษฐกิจที่ชัดเจนขึ้น ส่งผลให้มีการใช้มาตรการกีดกันทางการค้ามากขึ้น โดยเฉพาะในกลุ่มประเทศคู่ค้าสำคัญ (รูปที่ 6) รวมทั้งปัญหาห่วงโซ่อุปทานจากความแห้งแล้งของคลองปานามาและการโจมตีของกลุ่มกบฏฮูตีบริเวณทะเลแดงที่ยังไม่สิ้นสุดลง ซึ่งเป็นเส้นทางขนส่งสำคัญของเอเชียไปยังสหรัฐฯ และยุโรป และกดดันให้ค่าขนส่งสินค้าปรับสูงขึ้นอีกครั้งหลังสายการเดินเรือต่าง ๆ กลับมาหลีกเลี่ยงการเดินทางผ่านเส้นทางทะเลแดง (คลองสุเอซ) และใช้เส้นทางการเดินเรือผ่านแหลมกู๊ดโฮป ประเทศแอฟริกาใต้ ที่มีต้นทุนและระยะเวลาขนส่งสูงขึ้นแทนอีกครั้ง (รูปที่ 7)

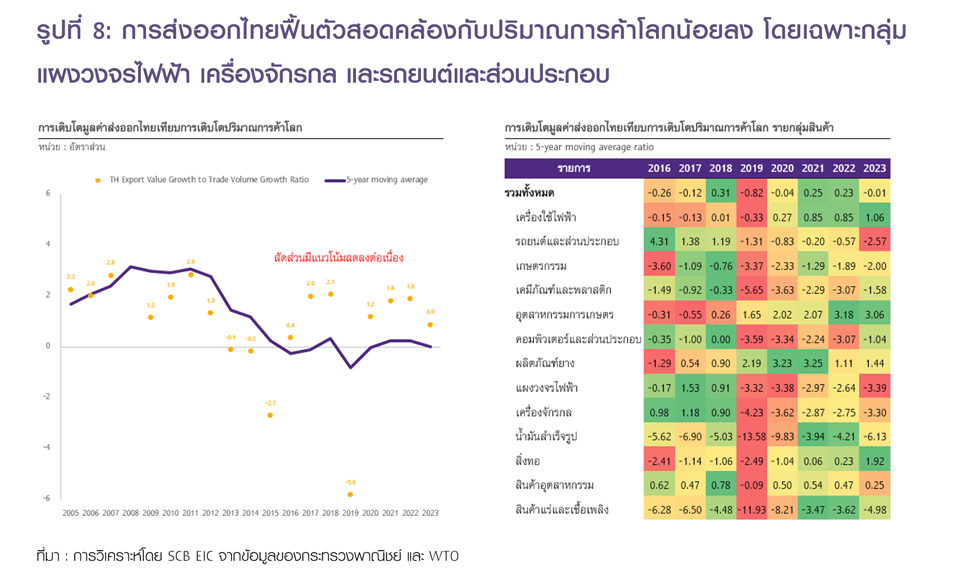

นอกจากปริมาณการค้าโลกจะมีแนวโน้มขยายตัวได้ต่ำกว่าคาดแล้ว SCB EIC ยังพบว่าการส่งออกไทยในช่วงที่ผ่านมาฟื้นตัวสอดคล้องกับปริมาณการค้าโลกได้น้อยลงเรื่อย ๆ สะท้อนจากอัตราส่วนของการขยายตัวของมูลค่าส่งออกไทยเทียบการขยายตัวของปริมาณการค้าโลกที่ปรับลดลงอย่างต่อเนื่องในช่วง 10 ปีที่ผ่านมา โดยเฉพาะการส่งออกในกลุ่มสินค้าแผงวงจรไฟฟ้า เครื่องจักรกล และรถยนต์และส่วนประกอบ ซึ่งมีอัตราส่วนดังกล่าวอยู่ในระดับที่ติดลบ ชี้ให้เห็นว่า ในขณะที่ปริมาณการค้าโลกฟื้นตัวมากขึ้น การส่งออกในกลุ่มสินค้าดังกล่าวกลับหดตัวลง (รูปที่ 8)

ประมาณการมูลค่าส่งออกของไทยทั้งปีที่ 2.6% เติบโตได้ใกล้เคียงกับค่าเฉลี่ยในช่วง 10 ปีที่ผ่านมา (2.8%) ซึ่งจะมีส่วนช่วยขับเคลื่อนเศรษฐกิจไทยได้เพิ่มขึ้นในปีนี้จากที่หดตัวเล็กน้อยในปีก่อน