ใน 1H/67 ธุรกิจเหล็กไทยต้องเผชิญกับปัจจัยท้าทายหลายด้านทั้ง 1) ความต้องการใช้เหล็กที่หดตัวลง -5.4%YoY ตามภาวะอุตสาหกรรมปลายน้ำ โดยเฉพาะกลุ่มรถยนต์ และภาคก่อสร้าง 2) เหล็กนำเข้ากลับมีสัดส่วนเพิ่มแตะระดับเกือบ 70% ของการบริโภคเหล็กไทย และ 3) ราคาเหล็กขาลงจากปัญหาในภาคอสังหาฯ จีน ภาวะดังกล่าวส่งผลให้ผู้ประกอบการไทยกว่าครึ่งเริ่มมีสัญญาณว่าอาจมีปัญหาด้านรายได้ กำไร และสภาพคล่อง

ประเมินทั้งปี 2567 ไทยจะมีปริมาณการใช้เหล็กโดยรวม 15.7 ล้านตัน -3.8%YoY ตามการผลิตรถยนต์ที่คาดว่าทั้งปีจะมีจำนวน 1.62 ล้านคัน หดตัว -11.7%YoY ส่วนการใช้เหล็กในภาคก่อสร้างจะเร่งตัวขึ้นได้ใน 2H/67 สำหรับปี 2568 คาดว่าการใช้เหล็กของไทยจะฟื้นตัวเล็กน้อยมาอยู่ที่ 16.0 ล้านตัน หรือ +2.1%YoY ตามการฟื้นตัวของอุตสาหกรรมปลายน้ำ แต่ยังต่ำกว่าค่าเฉลี่ย 5 ปีย้อนหลังที่ 17.3 ล้านตัน

ปัจจัยที่ต้องจับตาในระยะถัดไปได้แก่ 1) สัดส่วนการใช้เหล็กต่อรถยนต์ 1 คัน มีแนวโน้มที่จะลดลงไนอนาคต จากสัดส่วนการผลิตรถยนต์ BEV ที่มากขึ้นแทน รถยนต์ ICE 2) โครงการ Mega Projects ภาครัฐใหม่ๆ จะสนับสนุนการใช้เหล็กทรงยาว และ 3) ประเด็น ESG ที่กดดันผู้ประกอบการทั้งด้านต้นทุนและการแข่งขัน

…

“กณิศ อ่ำสกุล” นักวิเคราะห์ Krungthai COMPASS เผยแพร่บทวิเคราะห์ในเรื่องนี้ โดยระบุว่า อุตสาหกรรมเหล็กไทยต้องเผชิญกับความท้าทายอย่างต่อเนื่อง โดยเฉพาะการแข่งขันกับเหล็กนำเข้าจากประเทศจีนที่เข้ามาแย่งส่วนแบ่งตลาด และกดดันให้ราคาเหล็กอยู่ในเทรนด์ขาลง ซึ่งเป็นที่ทราบกันในแวดวงธุรกิจเหล็กว่าเมื่อไหร่ที่ราคาอยู่ในเทรนด์ขาลง ผู้ประกอบการจะมีความเสี่ยงที่จะขาดทุนจากปัญหา Stock Loss ได้

ล่าสุด เมื่อต้นเดือน ส.ค. ที่ผ่านมา ได้มีข่าวน่าตกใจอยู่ไม่น้อย เมื่อบริษัทผลิตเหล็กรายหนึ่งประกาศว่า ”จะหยุดสายการผลิตเป็นระยะเวลา 1 เดือน” โดยให้คำอธิบายว่าได้รับผลกระทบจากการที่กลุ่มทุนนอกประเทศเข้ามาประกอบธุรกิจในไทยซึ่งส่งผลรุนแรงต่อผู้ผลิตเหล็กในประเทศ ทำให้บริษัทฯ มียอดขายลดลงและเกิดการขาดสภาพคล่องทางการเงิน

ในบทความนี้ Krungthai COMPASS อยากชวนมาร่วมประเมินภาวะธุรกิจเหล็กไทยในช่วง 1H/67 ว่าแท้จริงแล้วมีทิศทางเป็นอย่างไร? พร้อมวิเคราะห์แนวโน้มในช่วงที่เหลือของปี 2567 และปี 2568

ภาวะอุตฯ เหล็กไทยเป็นอย่างไรใน 1H/67

การบริโภคเหล็กหดตัวตามอุตสาหกรรมปลายน้ำ

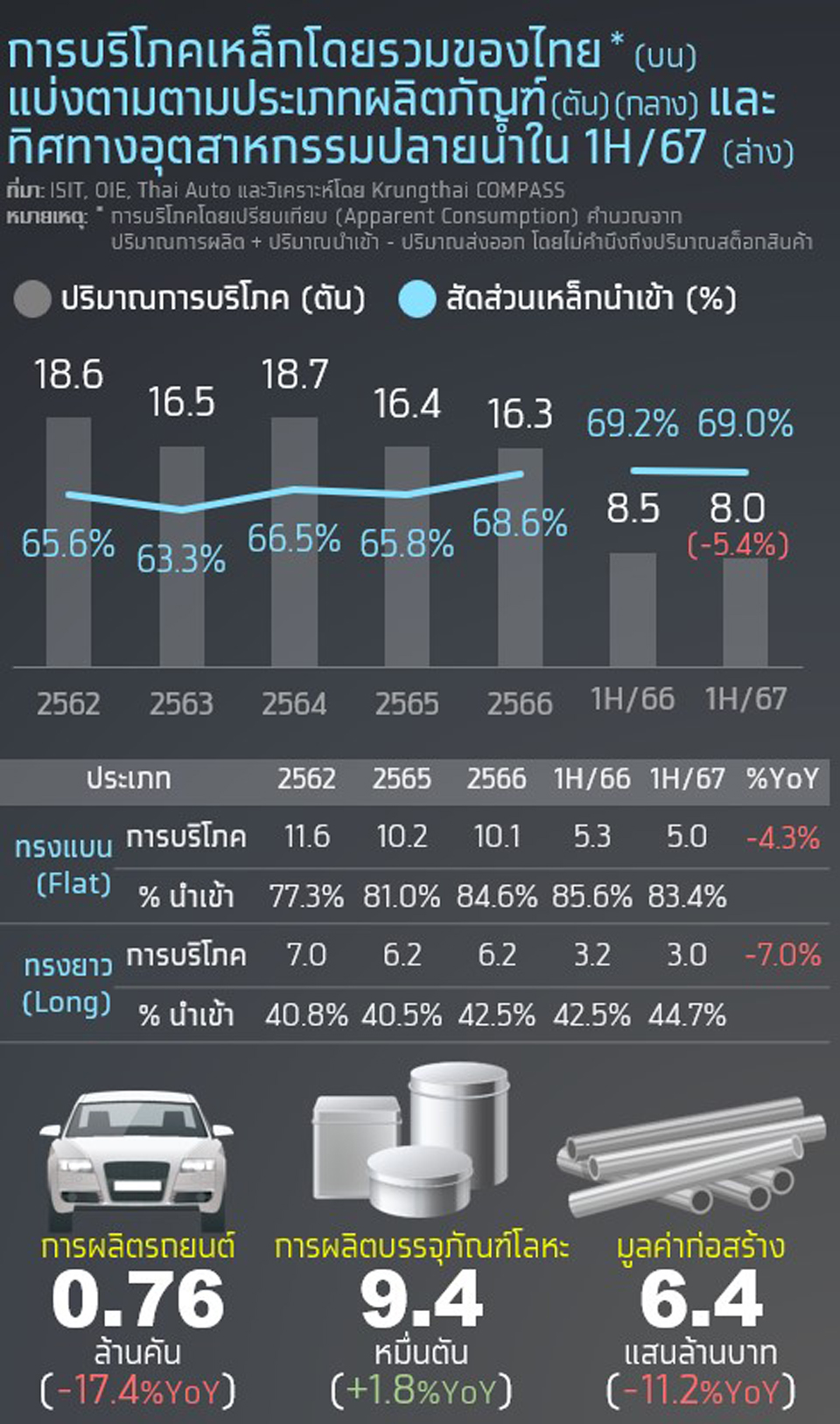

ในช่วงครึ่งแรกของปี 2567 ไทยมีการบริโภคเหล็กโดยเปรียบเทียบ 8.0 ล้านตัน หดตัว -5.4%YoY จากปีที่ผ่านมา แบ่งเป็นเหล็กทรงแบน อาทิ เหล็กแผ่นรีดร้อน เหล็กแผ่นรีดเย็น และเหล็กแผ่นชุบหรือเคลือบโลหะเจืออื่น ๆ ที่มีอุตสาหกรรมปลายน้ำเป็นกลุ่มยานยนต์และบรรจุภัณฑ์ 5.0 ล้านตัน ลดลง -4.3%YoY สำหรับเหล็กทรงยาว ไม่ว่าจะเป็นเหล็กเส้น เหล็กข้ออ้อย หรือเหล็กลวดที่มีธุรกิจก่อสร้างเป็นอุตสาหกรรมปลายน้ำนั้นมีการบริโภคเท่ากับ 3.0 ล้านตัน ลดลง -7.0%YoY

สาเหตุที่ทำให้การบริโภคเหล็กไทยลดลงเป็นเพราะการหดตัวของอุตสาหกรรมปลายน้ำ โดยเฉพาะกลุ่มยานยนต์ และก่อสร้าง โดยใน 1H/67 ไทยมีการผลิตรถยนต์ 0.76 ล้านคัน ลดลง -17.4%YoY

ส่วนการก่อสร้างก็หดตัวลงเหลือ 6.4 แสนล้านบาท หรือ -11.2%YoY และแม้ธุรกิจบรรจุภัณฑ์โลหะซึ่งเป็นอีกหนึ่งอุตสาหกรรมปลายน้ำของเหล็กไทยจะขยายตัวได้ 1.8%YoY แต่ก็ไม่สามารถชดเชยการหดตัวของยานยนต์และภาคก่อสร้างได้

เหล็กนำเข้าส่วนแบ่งเพิ่มต่อเนื่องโดยเฉพาะจากเหล็กจีน

นอกจากปัญหาความต้องการบริโภคเหล็กที่ลดลงแล้ว ผู้ประกอบธุรกิจของเหล็กไทยยังต้องเผชิญกับภาวะการณ์แข่งขันที่รุนแรงขึ้นจากเหล็กนำเข้า สะท้อนจากสัดส่วนเหล็กนำเข้าต่อการบริโภคที่เพิ่มขึ้นจาก 65.6% ในปี 2562 เป็น 69.0% ใน 1H/67 โดยเมื่อแยกตามผลิตภัณฑ์พบว่าเหล็กทรงแบนมีสัดส่วนการนำเข้าเพิ่มขึ้นถึง 6.1% จาก 77.3% ในปี 2562 เป็น 83.4% ใน 1H/67 ส่วนทรงยาวเพิ่มขึ้น 3.9% จาก 40.8% เป็น 44.7% ในช่วงเดียวกัน

สาเหตุที่ทำให้สัดส่วนการนำเข้าเหล็กทรงยาวเพิ่มขึ้นช้ากว่าทรงแบนเป็นเพราะ 1) การใช้เหล็กในภาคก่อสร้างต้องได้รับ มอก. และ 2) ภาครัฐมีการกำหนดสัดส่วนการใช้วัสดุก่อสร้างในประเทศ (Local Content) ในบางโครงการอีกด้วย

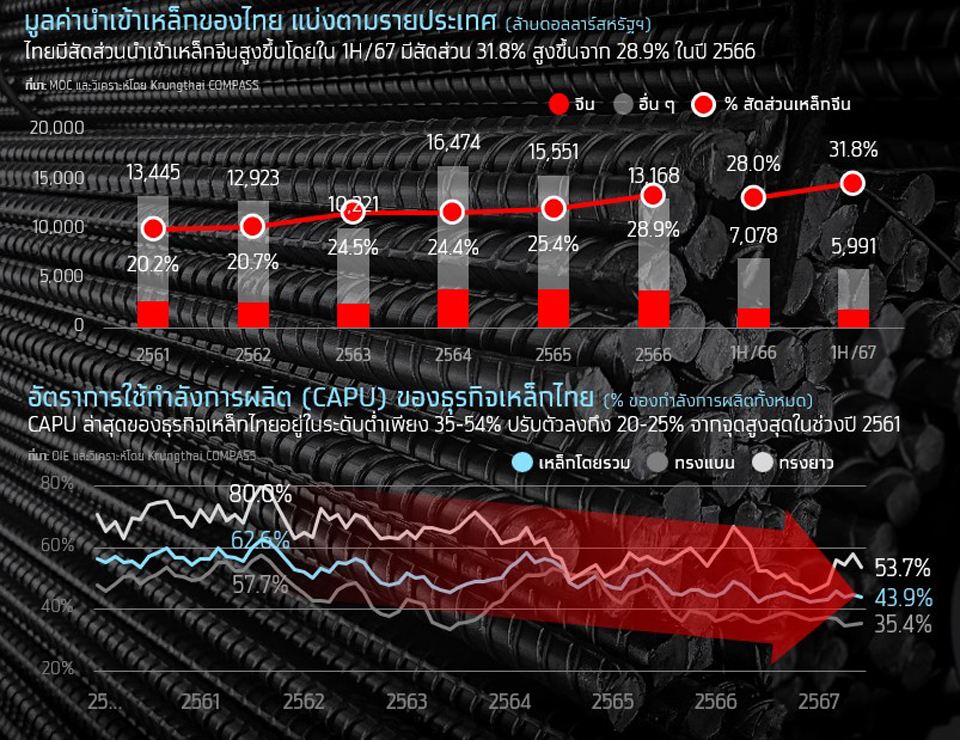

ไทยมีสัดส่วนการนำเข้าเหล็กจากจีนเพิ่มขึ้นต่อเนื่องในระยะหลังจากราว 20% ในปี 2561-2562 ขึ้นมาเป็น 28.9% ในปี 2566 และ 31.8% ใน 1H/67 สาเหตุสำคัญที่ทำให้เหล็กจีนมีสัดส่วนในไทยมากขึ้นเป็นเพราะ 1) จีนเป็นผู้ผลิตเหล็กอันดับ 1 ของโลก โดยมีสัดส่วนการผลิตกว่า 50-55% ทำให้มีความได้เปรียบด้านขนาด (Economy of Scale) ส่งผลต่อเนื่องให้เหล็กจีนสามารถทำราคาได้น่าดึงดูดกว่า ประกอบกับ 2) เมื่อภาวะเศรษฐกิจจีนเริ่มชะลอตัวลง โดยเฉพาะจากปัญหาในภาคอสังหาฯ ทำให้ความต้องการใช้เหล็กในจีนจึงหดตัวตามลงมา และทำให้ผู้ผลิตเหล็กของจีนต้องหาทางระบายสต็อกเหล็กของตนผ่านการส่งออกไปยังประเทศต่าง ๆ

CAPU ธุรกิจเหล็กไทย หายไปราว 1 ใน 3 จากจุดสูงสุด ณ ปี 2561

จากภาวะ “ดีมานด์หดตัว” ขณะเดียวกันก็ต้อง “แข่งขันกับเหล็กนำเข้า” ทำให้ล่าสุด ณ มิ.ย. 2567 ผู้ประกอบธุรกิจเหล็กไทยมีอัตราการใช้กำลังการผลิตโดยเฉลี่ย (CAPU) เพียง 43.9% ลดลงราว 1 ใน 3 จากที่อยู่ในระดับ 62.6% ในปี 2561 โดยปัจจุบัน เหล็กทรงแบนมี CAPU เฉลี่ยเพียง 35.4% ส่วนเหล็กทรงยาวอยู่ที่ 53.7%

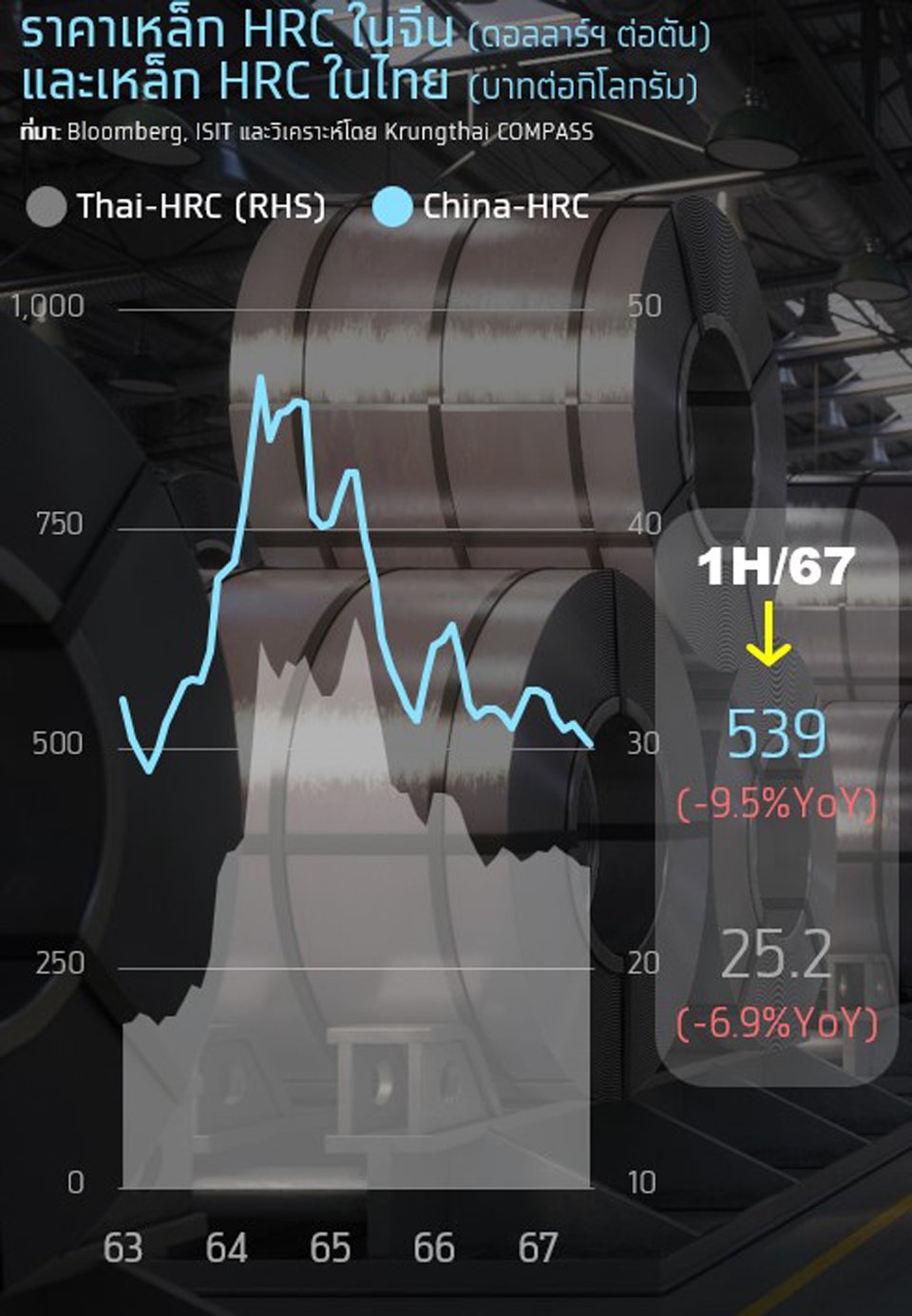

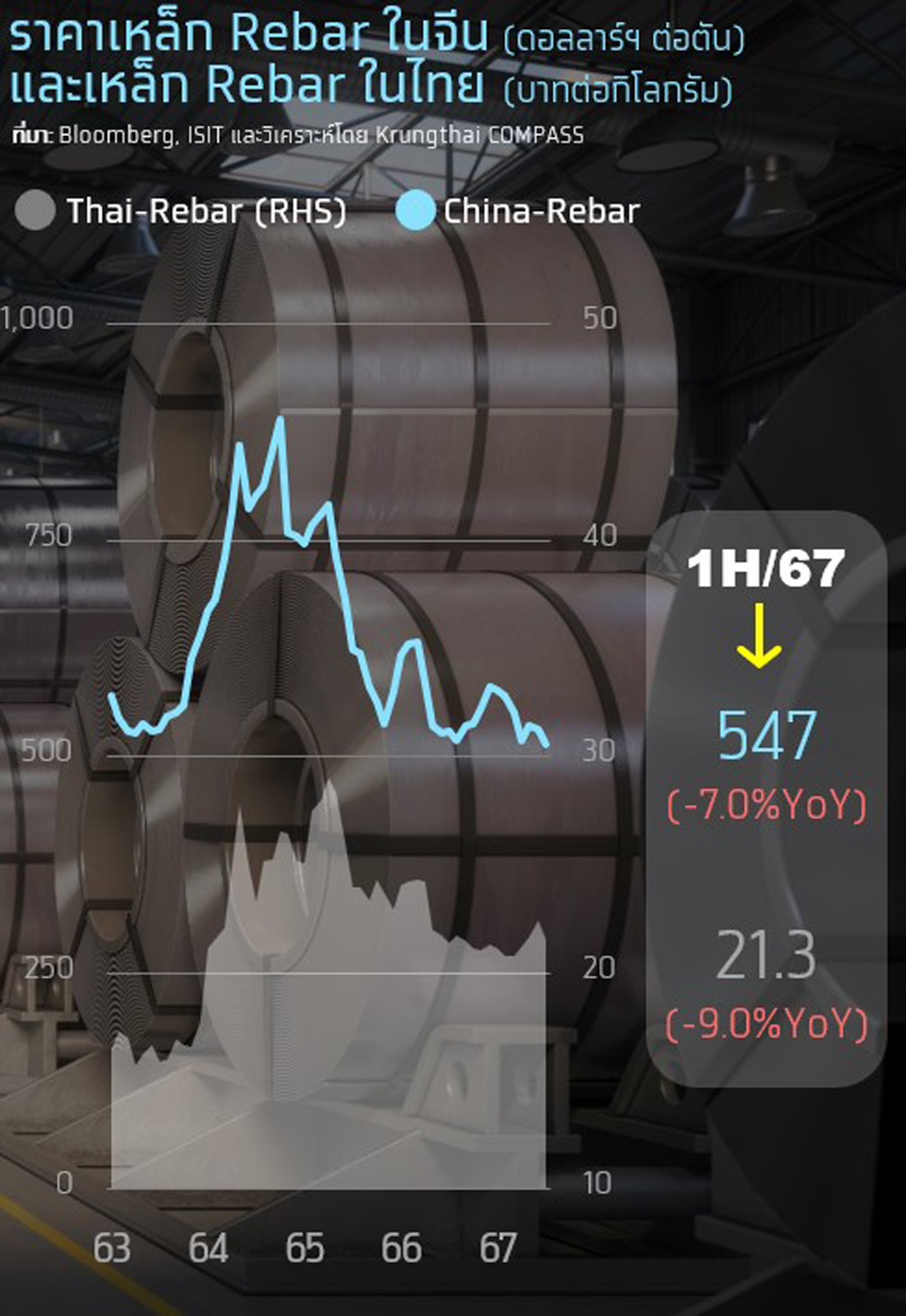

สำหรับราคาเหล็กไทยใน 1H/67 พบว่าอยู่ที่ระดับ 21.3-25.2 บาทต่อกิโลกรัม หดตัวในกรอบ -9%YoY ถึง -7%YoY โดยเป็นการปรับตัวลงตามทิศทางราคาเหล็กจีน เป็นที่ทราบกันว่าราคาเหล็กไทยมีการเคลื่อนไหวไปในทิศทางเดียวกันราคาเหล็กจีน ซึ่งตั้งแต่ต้นปี 2567 ราคาเหล็กจีนอยู่ในขาลงต่อเนื่อง โดยถูกกดดันจากภาวะตลาดอสังหาฯ ในจีนซึ่งมีสัดส่วนการใช้เหล็กถึง 1 ใน 3 อยู่ในภาวะที่ไม่สู้ดีนัก

สะท้อนจากภาวะการลงทุนในตลาดอสังหาฯ ของจีนที่หดตัว -10.1%YoY ใน 1H/67 รวมถึงยอดขายอสังหาฯ และพื้นที่เริ่มก่อสร้างใหม่ที่ต่างหดตัว -19.0%YoY และ -23.7%YoY กดดันให้ราคาเหล็กจีนปรับตัวลงในกรอบ -9.5%YoY ถึง -7.0%YoY มาที่ 539-547 ดอลลาร์สหรัฐฯ ต่อตัน ซึ่งเมื่อประกอบกับการใช้เหล็กในไทยที่หดตัวตามภาวะอุตสาหกรรมปลายน้ำทั้งยานยนต์และก่อสร้างจึงส่งผลต่อเนื่องให้ราคาเหล็กในไทยยังอยู่ในทิศทางเทรนด์ขาลงต่อเนื่อง

ผลการดำเนินงานของผู้ประกอบการใน 1H/67

ด้านผลการดำเนินงานของธุรกิจเหล็กพบว่าส่วนใหญ่อยู่ในภาวะที่ไม่สู้ดีนัก โดย การประเมินอ้างอิงจากงบการเงินรอบ 1H/67 ของบริษัทที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย หมวดธุรกิจเหล็กและผลิตภัณฑ์โลหะ (.STEEL) โดยมีรายละเอียดดังต่อไปนี้

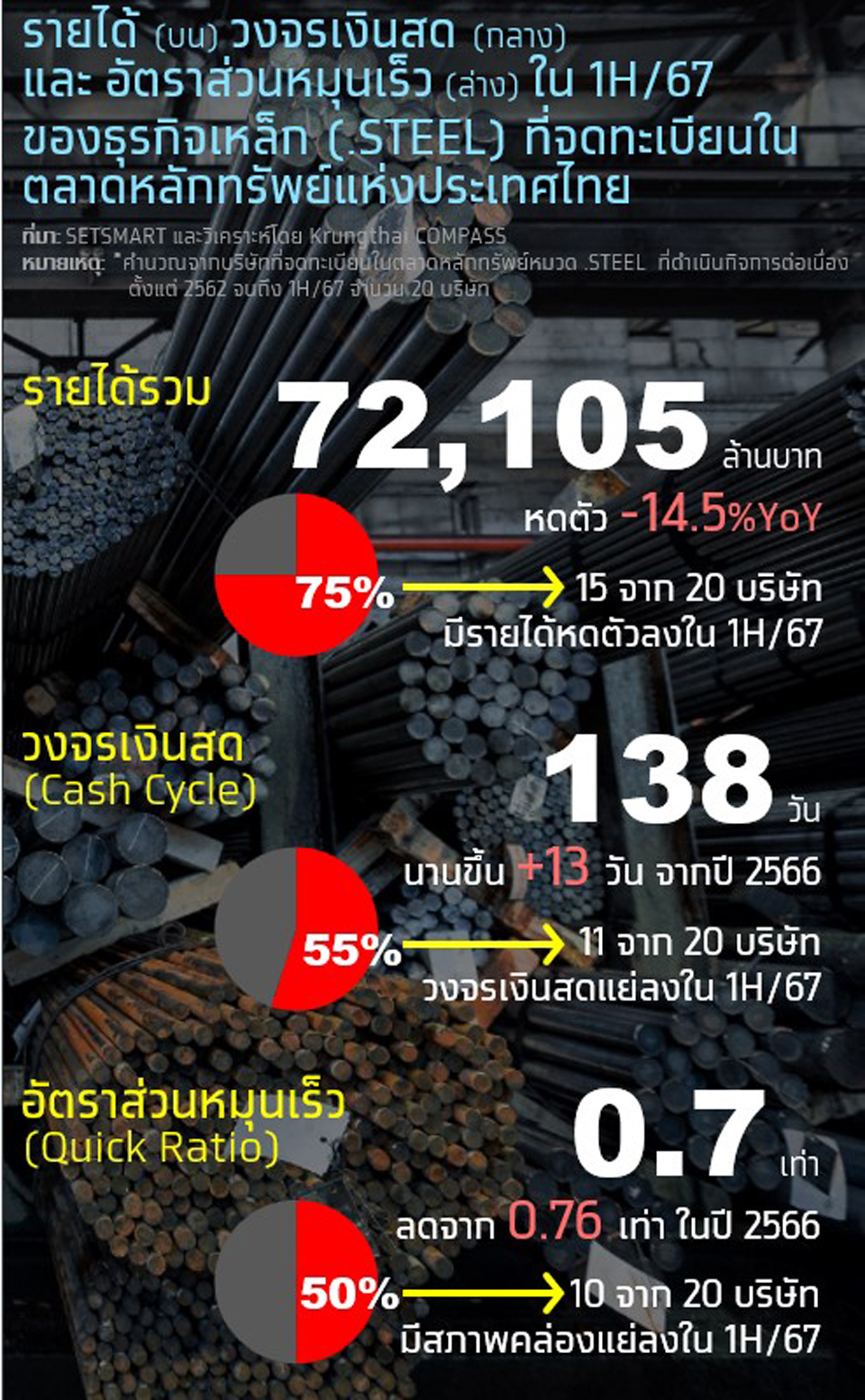

รายได้: ผู้ประกอบการในกลุ่มเหล็กมีรายได้ในภาพรวมลดลง -14.5%YoY ใน 1H/67 คิดเป็นมูลค่าเท่ากับ 7.2 หมื่นล้านบาท โดยมีแรงกดดันจาก 1) การหดตัวของอุตสาหกรรมปลายน้ำใน 1H/67 ทั้งการผลิตรถยนต์และภาคก่อสร้าง ประกอบกับ 2) ราคาเหล็กที่อยู่ในเทรนด์ขาลง ตามที่ได้กล่าวไปแล้วข้างต้น ทั้งนี้ เป็นข้อสังเกตผู้ประกอบการเกือบทั้งหมดได้รับผลกระทบด้านรายได้สะท้อนจาก 75% หรือ 15 จาก 20 ของบริษัทในหมวด .STEEL ที่นำมาวิเคราะห์มีรายได้ใน 1H/67 ที่หดตัวจากปีที่ผ่านมา

สภาพคล่อง: ผู้ประกอบธุรกิจเหล็กมีความเสี่ยงด้านสภาพคล่องสูงขึ้น สะท้อนจาก “Cash Cycle” ที่ยาวขึ้น และ “Quick Ratio” ที่แย่ลง โดยธุรกิจเหล็กในตลาดหลักทรัพย์มีวงจรเงินสดนานขึ้นจาก 125 วันในปี 2566 เป็น 138 วันในปี 1H/67 ซึ่งหมายความว่าผู้ประกอบการต้องใช้เวลานานขึ้นกว่าจะได้รับเงินสดมาใช้ในรอบถัดไป โดยเป็นผลทั้งจากระยะเวลาขายและการเก็บหนี้ที่นานขึ้น นอกจากนี้ ปัญหาสภาพคล่องของกลุ่มเหล็กยังสะท้อนจากอัตราส่วนหมุนเร็วโดยเฉลี่ยที่ลดลงจาก 0.76 เท่า เหลือ 0.7 เท่า ด้วยเช่นกัน ทั้งนี้ ผู้ประกอบการราว 50-55% หรือ 10-11 บริษัทในหมวด .STEEL นั้นต่างมีปัญหาวงจรเงินสดที่นานขึ้น และ/หรืออัตราส่วนหมุนเร็วที่แย่ลง

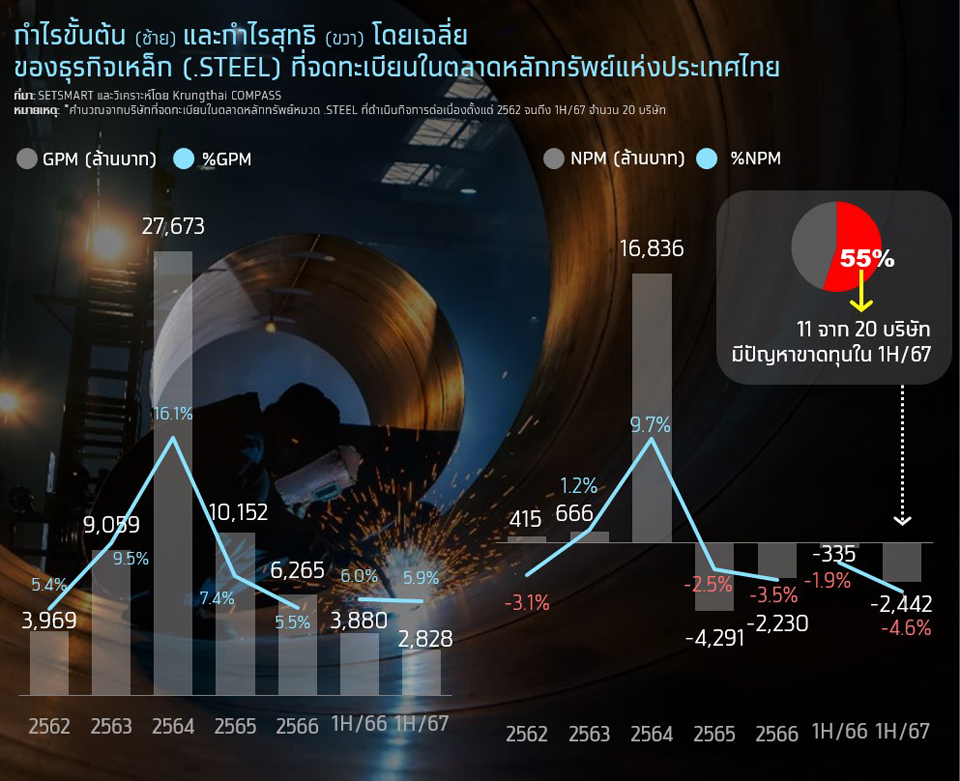

ความสามารถในการทำกำไร: ผู้ประกอบธุรกิจเหล็กใน 1H/67 ส่วนใหญ่ต้องเผชิญกับภาวะกำไรสุทธิติดลบ หรือ “ขาดทุนสุทธิ” โดย เราพบว่าธุรกิจเหล็กมีอัตรากำไรสุทธิเฉลี่ย -4.6% ติดลบหนักกว่าปี 2566 ที่ -3.5% โดยส่วนหนึ่งคาดว่ามาจากทิศทางราคาเหล็กที่อยู่ในเทรนด์ขาลงต่อเนื่อง ส่งผลให้ผู้ประกอบธุรกิจเหล็กต้องเผชิญกับความเสี่ยงด้านการขาดทุนราคา (Stock Loss) มากขึ้น

นอกจากนี้ Krungthai COMPASS พบว่า 55% ของผู้ประกอบการ ซึ่งคิดเป็นจำนวน 11 บริษัทในหมวด .STELL ต่างประสบปัญหาขาดทุนสุทธิใน 1H/67 โดยบริษัทที่ขาดทุนมากสุดนั้นมีอัตรากำไรสุทธิติดลบหนักถึง -86.5%

ทิศทางในที่เหลือของปี 2567 และแนวโน้มปีหน้า

Krungthai COMPASS ประเมินความต้องการใช้เหล็กโดยรวมของไทยสำหรับทั้งปี 2567 ว่าจะอยู่ในระดับ 15.7 ล้านตัน หดตัว -3.8%YoY เพราะแม้การผลิตบรรจุภัณฑ์โลหะจะมีแนวโน้มขยายตัวได้ +5.5%YoY ตามทิศทางการส่งออกอาหารทะเลกระป๋อง แต่ความต้องการใช้เหล็กในภาพรวมจะยังถูกกดดันจากจำนวนการผลิตรถยนต์ที่อาจจะหดตัวถึง -11.7%YoY เหลือ 1.62 ล้านคัน ขณะที่ภาคก่อสร้างนั้นคาดว่าแม้ภาครัฐสามารถเร่งรัดการเบิกจ่ายงบประมาณในช่วง Q4/67FY (ก.ค.-ก.ย. 67) และ Q1/68FY (ต.ค.-ธ.ค. 67) แต่ด้วย 1H/67 ที่หดตัวหนักไปแล้วถึง -11.2%YoY จึงมองว่าภาคก่อสร้างในปี 2567 จะอยู่ในระดับทรงตัวจากปีที่ผ่านมาเท่านั้น

ส่วนในปี 2568 คาดว่าความต้องการใช้เหล็กจะอยู่ที่ 16.0 ล้านตัน ฟื้นตัวเล็กน้อย +2.1%YoY ตามทิศทางการฟื้นตัวของอุตสาหกรรมปลายน้ำ แต่ยังถือว่าอยู่ในระดับต่ำกว่าค่าเฉลี่ย 5 ปี (2561-66) ที่ 17.3 ล้านตัน อยู่พอสมควร ส่วนทิศทางราคาเหล็กมองว่าจะขึ้นอยู่กับภาวะอสังหาฯ ในจีน โดยหากยังไม่อยู่ในทิศทางที่ดีขึ้น ก็มีโอกาสที่ราคาเหล็กโดยเฉลี่ยจะอยู่ในเทรนด์ขาลงต่อไป ซึ่งผู้ประกอบการธุรกิจเหล็กควรติดตามอย่างใกล้ชิดเพื่อป้องกันไม่ให้เกิดปัญหา Stock Loss

ประเด็นที่ต้องจับตา ในระยะถัดไป

1. การใช้เหล็กต่อการผลิตรถยนต์ 1 คันมีแนวโน้มที่จะลดลงได้ในอนาคต

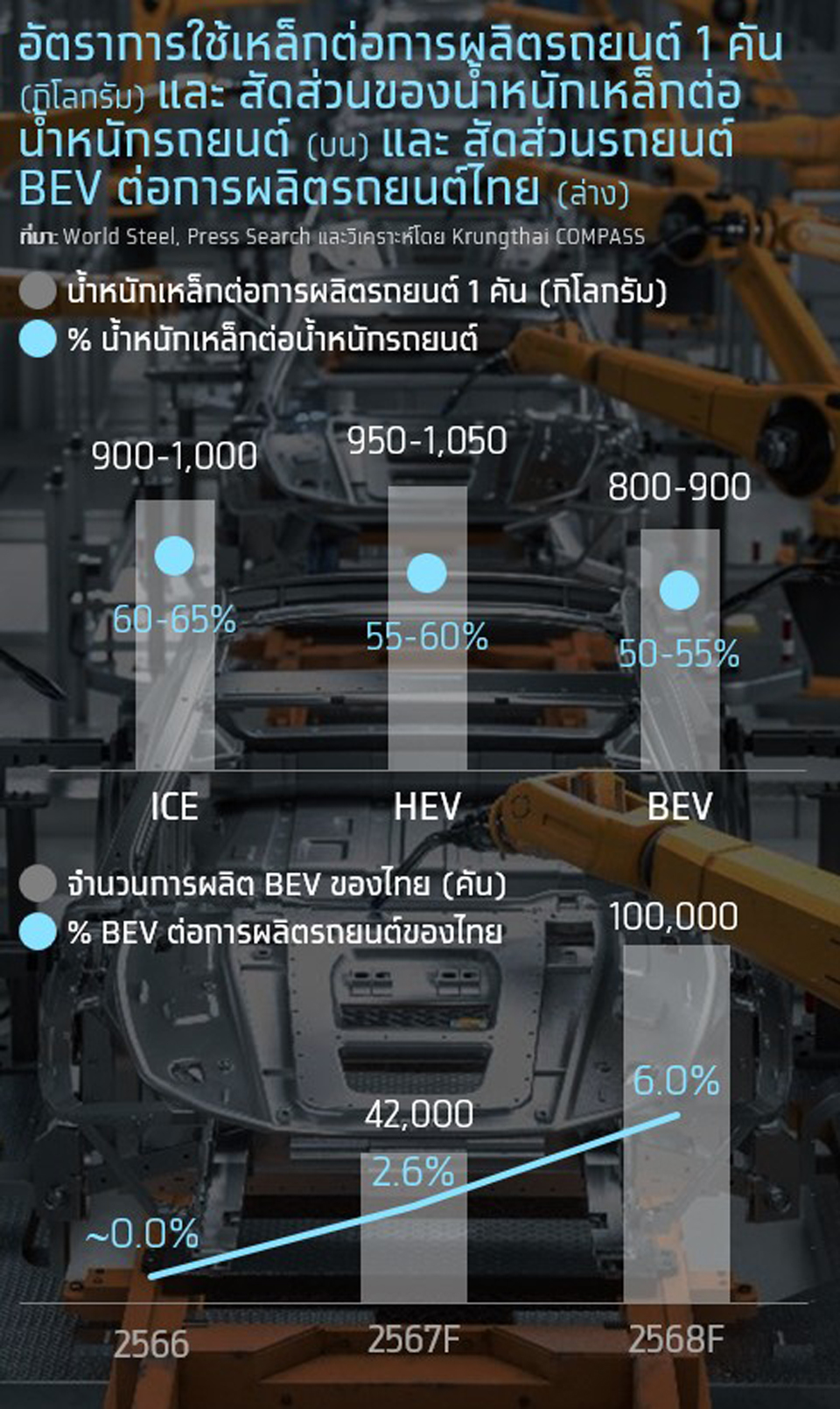

อย่างที่ได้กล่าวไปแล้วว่า 1 ในอุตสาหกรรมปลายน้ำที่ใช้เหล็กค่อนข้างมาก คือ “การผลิตยานยนต์” ซึ่งในอนาคตโครงสร้างการผลิตรถยนต์ของไทยจะทยอยเปลี่ยนไป รถยนต์ ICE จะมีสัดส่วนน้อยลง และถูกแทนที่ด้วย BEV จากประเด็นนี้คำถามที่ชวนให้คิดต่อไปคือ สัดส่วนการใช้เหล็กต่อการผลิตรถยนต์ ICE กับ BEV นั้นมีความแตกต่างกันหรือไม่?

จากการค้นคว้า พบว่าการผลิตรถยนต์ ICE จะใช้เหล็กคันละ 900-1,000 กิโลกรัม และมีแนวโน้มลดลงเหลือ 800-900 กิโลกรัม สำหรับ BEV โดยแนวโน้มการใช้เหล็กของรถยนต์ BEV ที่น้อยกว่า ICE มีสาเหตุ 2 ประการ คือ 1) เกิดขึ้นจากความพยายามลดน้ำหนักรถยนต์ด้วยการใช้วัสดุน้ำหนักเบา หรือ Light Weight Materials อาทิ อะลูมิเนียม และคาร์บอนไฟเบอร์เพื่อขยายระยะทางวิ่งให้ไกลที่สุด

และ 2) อีกสาเหตุที่ทำให้ BEV มีอัตราการใช้เหล็กน้อยลงยังเกิดขึ้นจากการหายไปของเครื่องยนต์สันดาป ถูกแทนที่ด้วยแบตเตอรี่และมอเตอร์ไฟฟ้า

ด้วยอัตราการใช้เหล็กต่อการผลิตรถยนต์ 1 คัน ที่มีแนวโน้มลดลงในอนาคต จึงเป็นที่น่าติดตามว่าปริมาณการใช้เหล็กในอุตสาหกรรมรถยนต์ของไทยจะฟื้นตัวตามจำนวนการผลิตได้จริงหรือไม่?

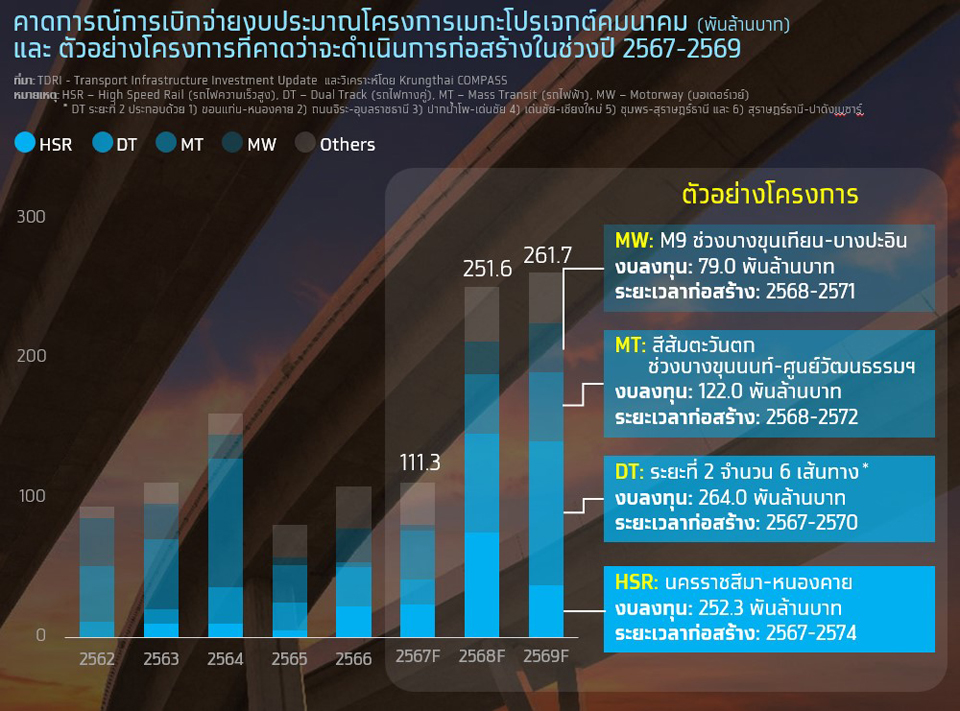

2 Mega Projects ใหม่ๆ ในอนาคตสนับสนุนการใช้เหล็กทรงยาวของไทย

ในส่วนของเหล็กทรงยาว อาทิ เหล็กเส้นกลม เหล็กข้ออ้อย และเหล็กลวด คาดว่าในระยะถัดไปจะได้รับแรงสนับสนุนการภาคก่อสร้าง โดยเฉพาะโครงการเมกะโปรเจกต์คมนาคมขนาดใหญ่ของไทย สะท้อนจากการคาดการณ์การเบิกจ่ายงบประมาณภาครัฐสำหรับโครงการเมกะโปรเจกต์ในปี 2568-69 ซึ่ง TDRI มองว่าจะมีมูลค่าสูงกว่าปีละ 2.5 แสนล้านบาท เพิ่มขึ้นเท่าตัวจากปี 2567 นี้

เมกะโปรเจกต์ที่จะเข้ามาเป็นไฮไลท์หรือมีบทบาทสำคัญในภาคก่อสร้างไทยในปี 2568-69 ยกตัวอย่างเช่น

รถไฟความเร็วสูงไทย-จีน (กรุงเทพฯ-หนองคาย) ระยะที่ 2 ช่วงนครราชสีมา-หนองคาย เงินลงทุน 2.52 แสนล้านบาท ปัจจุบันอยู่ระหว่างการยื่นขออนุมัติจากครม. โดยคาดว่าจะสามารถเปิดประมูลและใช้ระยะเวลาก่อสร้างตั้งแต่ปี 2567-2574

รถไฟทางคู่ระยะที่ 2 จำนวน 6 เส้นทาง เงินลงทุนรวม 2.64 แสนล้านบาท ปัจจุบันเส้นทางขอนแก่น-หนองคาย วงเงิน 2.8 หมื่นล้านบาท มีการยื่นซองประมูลไปแล้วเมื่อวันที่ 21 ส.ค. 2567 ส่วนอีก 5 เส้นทางที่เหลือคาดทยอยเปิดประมูลในช่วงที่เหลือของปี 2567 โดยทั้ง 6 เส้นทางจะใช้ระยะเวลาก่อสร้างตั้งแต่ปี 2567-2570

รถไฟฟ้าสายสีส้มตะวันตก ช่วงบางขุนนนท์-ศูนย์วัฒนธรรมฯ เงินลงทุน 1.22 แสนล้านบาท คาดว่าจะเริ่มก่อสร้างในปี 2568 และเสร็จสิ้นปี 2572

นอกจากนี้ยังต้องติดตามความพยายามของภาครัฐที่จะเพิ่มสัดส่วนการใช้วัสดุก่อสร้างที่ผลิตในประเทศ (Local Content) สำหรับงานก่อสร้างโครงการต่าง ๆ ซึ่งหากทำได้เชื่อว่าจะช่วยให้ผู้ผลิตเหล็กของไทยสามารถแข่งขันกับเหล็กนำเข้าได้ดีขึ้น โดยล่าสุด ส.อ.ท. ได้มีข้อเสนอกับภาครัฐว่าต้องมีการส่งเสริมสินค้าที่ผลิตในประเทศไทย และสินค้าที่ได้รับการรับรอง Made in Thailand (MiT) เพื่อสร้างกระแสเงินหมุนเวียนให้กับผู้ประกอบการไทย

3 ประเด็น ESG กดดันผู้ประกอบการทั้งด้านต้นทุนและการแข่งขัน

“เหล็ก” ถือเป็นผลิตภัณฑ์ที่มีการปล่อยมลภาวะที่สูงในขั้นตอนการผลิต ทำให้ใน ต.ค. 2566 ที่ผ่านมา สหภาพยุโรป หรือ EU ได้ประกาศใช้มาตรการเก็บต้นทุนคาร์บอนก่อนข้ามพรมแดน (CBAM) กับสินค้านำเข้า 6 ชนิด ซึ่งแน่นอนว่ามี “เหล็ก” อยู่ด้วย

ผลกระทบทางตรงต่อผู้ส่งออกเหล็กของไทยไปยัง EU คือ การมีต้นทุนการส่งออกที่สูงขึ้น ไม่ว่าจะเป็น 1) การพัฒนาสายการผลิตให้เป็นมิตรต่อสิ่งแวดล้อมยิ่งขึ้นผ่านการใช้พลังงานสะอาด อาทิ Green Hydrogen ในกระบวนการผลิต การติดตั้ง Carbon Capture and Utilization (CCU) เพื่อเปลี่ยนก๊าซคาร์บอนที่ได้จากกระบวนการผลิตให้กลายเป็น Ethanol เหมือนโรงงานเหล็กในเบลเยี่ยม ตลอดจน 2) การมีต้นทุนในการปฎิบัติตามเกณฑ์ของ EU ทั้งการจัดทำปริมาณการปล่อยมลภาวะ หรือการจ้างผู้ทวนสอบ (Verifiers) ซึ่งสามารถอ่านรายละเอียดเพิ่มเติมได้จากบทความ CBAM ผลกระทบและแนวทางในการเตรียมตัวของผู้ประกอบการไทย

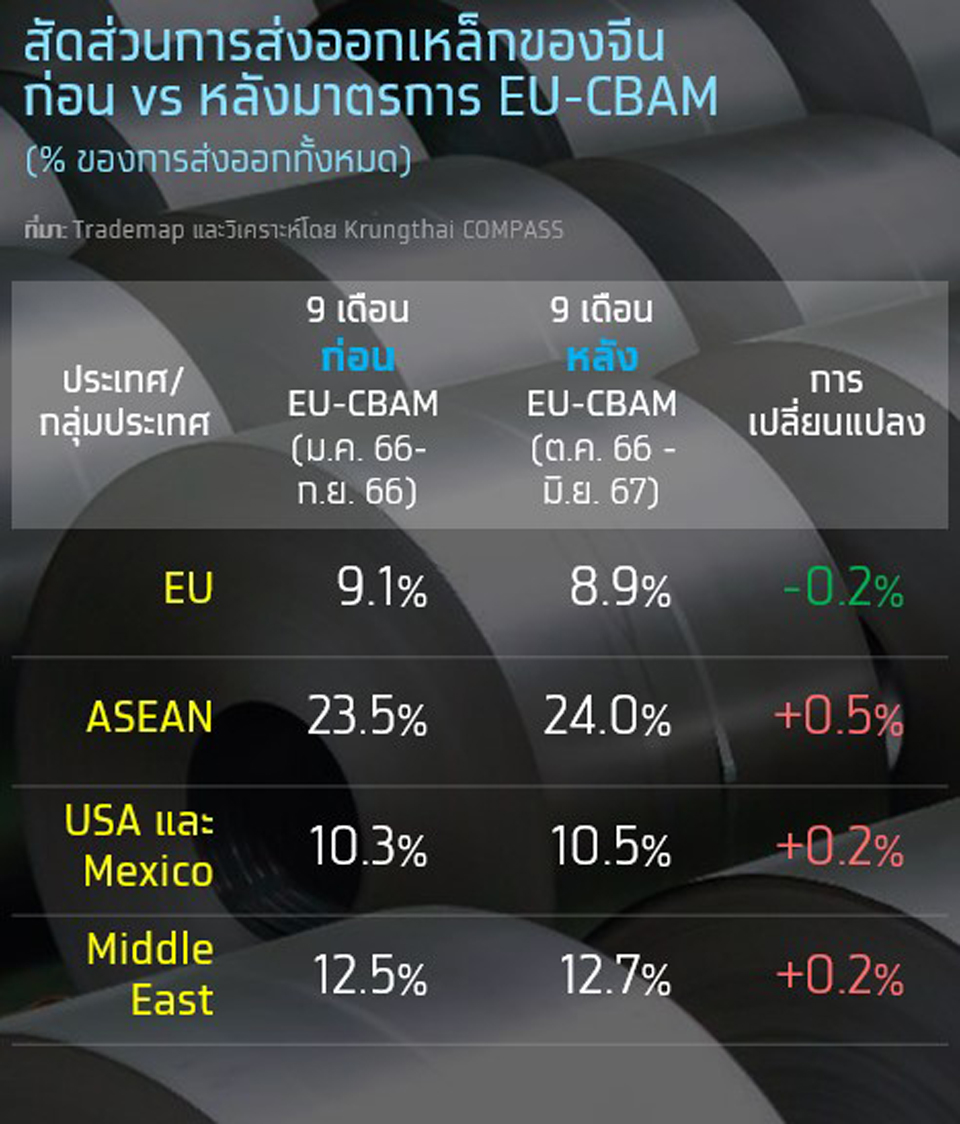

ส่วนผลกระทบทางอ้อมคือภาวการณ์แข่งขันที่จะรุนแรงขึ้นจากเหล็กนำเข้า โดยเฉพาะเหล็กจีน ที่จะหันมาทำตลาดในประเทศอื่นๆ ทดแทน EU โดย มีข้อสังเกตว่าตั้งแต่ EU ประกาศใช้ CBAM จีนมีสัดส่วนการส่งออกเหล็กไป EU ลดลงจาก 9.1% ในช่วง 9 เดือนก่อนใช้ CBAM (ม.ค. 66-ก.ย. 66) เหลือ 8.9% ในช่วง 9 เดือนหลังใช้ CBAM (ต.ค. 66-มิ.ย. 67)

คำถามสำคัญ คือ แล้วจีนส่งออกเหล็กไปประเทศหรือกลุ่มประเทศใดเพิ่มขึ้นบ้าง?

Krungthai COMPASS พบว่าในช่วง 9 เดือนหลัง EU ได้ประกาศใช้ CBAM จีนมีสัดส่วนการส่งออกเหล็กไปยัง 1) ASEAN 2) USA และ Mexico และ 3) Middle East เพิ่มขึ้นอย่างมีนัยสำคัญ จึงเป็นประเด็นที่ต้องติดตามต่อไปว่าแต่ละประเทศ รวมถึงไทยจะรับมือกับสถานการณ์ดังกล่าวอย่างไร เหมือนอย่าง USA และ Mexico ที่ไม่กี่เดือนที่ผ่านมา มีการจับมือกันช่วยสกัดการตีตลาดของเหล็กจีนผ่านการขึ้นภาษีนำเข้า

ส่วนประเด็นอื่นๆ ที่เกี่ยวข้องกับ ESG ซึ่งยังต้องติดตามอย่างใกล้ชิดต่อไปของอุตสาหกรรมเหล็กมีทั้งมาตรการ AUS-CBAM ของออสเตรเลีย ตลอดจน Thailand Taxonomy ในระยะ 2 ที่จะครอบคลุมอุตสาหกรรมภาคการผลิตมากขึ้น

บทสรุป..

ใน 1H/67 ธุรกิจเหล็กของไทยต้องเผชิญกับความท้าทายหลายประการทั้ง 1) การหดตัวของดีมานด์ 2) ภาวการณ์แข่งขันที่รุนแรงจากเหล็กนำเข้า และ 3) เทรนด์ราคาเหล็กขาลง โดย ความต้องการใช้เหล็กโดยเปรียบเทียบของไทยในช่วง 6 เดือนแรกของปี 2567 หดตัว -5.4%YoY ลงมาอยู่ที่ 8.0 ล้านตัน ซึ่งเป็นไปตามทิศทางอุตสาหกรรมปลายน้ำโดยเฉพาะ การผลิตรถยนต์ และการก่อสร้างที่หดตัว -17.4%YoY และ -11.2%YoY ในช่วงเวลาเดียวกัน อย่างไรก็ดี มีข้อสังเกตว่าการใช้เหล็กของไทยมีสัดส่วนของ “เหล็กนำเข้า” เพิ่มขึ้นอย่างเห็นได้ชัดแตะระดับ 69.0% ใน 1H/67 ซึ่งส่วนใหญ่ คือเหล็กจีน ที่ในปัจจุบันความต้องการใช้เหล็กในจีนยังมีปัญหาจากภาวะอสังหาฯ ทำให้ต้องเร่งระบายผ่านการส่งออกไปยังประเทศอื่น ๆ จึงส่งผลต่อเนื่องให้ราคาเหล็กใน 1H/67 อยู่ในเทรนด์ขาลงต่อเนื่อง และต่ำกว่าปีก่อนหน้าราว -9% ถึง -7% ภาวะดังกล่าวส่งผลกระทบโดยตรงต่อการดำเนินงานของธุรกิจ สะท้อนจากผู้ประกอบการในตลาดหลักทรัพย์แห่งประเทศไทยที่มากกว่าครึ่งหนึ่งต่างส่งสัญญาณว่าอาจมีปัญหาด้านรายได้ การทำกำไร และสภาพคล่อง

Krungthai COMPASS คาดว่าทั้งปี 2567 การใช้เหล็กของไทยจะอยู่ที่ 15.7 ล้านตัน หดตัว -3.8%YoY โดยมีปัจจัยกดดันหลักจากการผลิตรถยนต์ที่คาดว่าทั้งปีจะหดตัว -11.7%YoY ลงมาเหลือ 1.62 ล้านคัน ขณะที่ภาคก่อสร้างคาดว่าแม้จะสามารถเร่งเบิกจ่ายได้ในครึ่งหลังของปี แต่การที่มูลค่าก่อสร้างติดลบอย่างหนักในครึ่งแรกของปี คาดว่าจะทำให้มูลค่าก่อสร้างทั้งปี 2567 จะอยู่ในระดับทรงตัว

ส่วนในปี 2568 คาดว่าความต้องการใช้เหล็กจะอยู่ที่ 16.0 ล้านตัน ฟื้นตัวเล็กน้อย +2.1%YoY ตามทิศทางการฟื้นตัวของอุตสาหกรรมปลายน้ำ แต่ยังต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี ที่ราว 17.3 ล้านตัน อยู่พอสมควร ส่วนทิศทางราคาเหล็กมองว่าขึ้นอยู่กับภาวะอสังหาฯ จีน โดยหากยังไม่อยู่ในทิศทางที่ดีขึ้น ก็มีโอกาสที่ราคาเหล็กจะอยู่ในเทรนด์ขาลงต่อไป

ปัจจัยที่ต้องจับตาในระยะถัดไปได้แก่ 1) สัดส่วนการใช้เหล็กต่อรถยนต์ 1 คัน มีแนวโน้มที่จะลดลงจากสัดส่วนการผลิตรถยนต์ BEV ที่มากขึ้นแทน รถยนต์ ICE 2) โครงการ Mega Projects ใหม่ๆ ของภาครัฐจะสนับสนุนการใช้เหล็กทรงยาวของไทย และ 3) ประเด็น ESG กดดันผู้ประกอบการทั้งต้นทุนดำเนินงานและการแข่งขัน